葛拉漢證券分析今釋10損益表分析3

對於損益項目整體性的觀點

在處理非經常性的項目方面,會計程序為管理者提供了很大的靈活性。在會計原則的規定中,這類交易必須從當期損益中踢除並做為費用,或貸項直接計入公積項目(目前的會計準則已不允許)。然而有些項目,因為具有特別和周期性的特質,當時的會計準則允許列為當期盈餘的項目,或直接列為公積的調整,例如:

- 出售利潤資產的利潤或虧損

- 出售有價證券的利潤或虧損。

- 清償資本債務的折價或溢價(目前列為資本公積)

- 人壽保險的保單收入。

- 退稅及其利息。

- 來自訴訟的盈虧。

- 存貨的異常減值。

- 應收帳款的異常減值。

- 維持非營業性財產的成本。

就分析師而言,它的分析目標是要求將上述所有的項目和這一年的正常經營成果區分開來,同時在主導性的商業條件繼續維持不變下,該公司來年的盈餘是多少。

所以分析師的目的是:

- 判斷經常性盈餘

- 在既有經營環境下預測來年的盈餘。

分析師還必須致力調整盈餘報告,以便盡可能準確反應公司從屬企業或關係企業所得的收益。雖然大部分情況下,公司會編製合併報表,因此這類調整就沒必要了。但經常出現的狀況是,一些公司的報表不甚完整或具有誤導性,原因是:

- 它們沒有反應重要子公司的任何損益狀況

- 或來自子公司所得被編入財務報表以做為投資收益的股利,遠高過或低於該子公司當期盈餘。

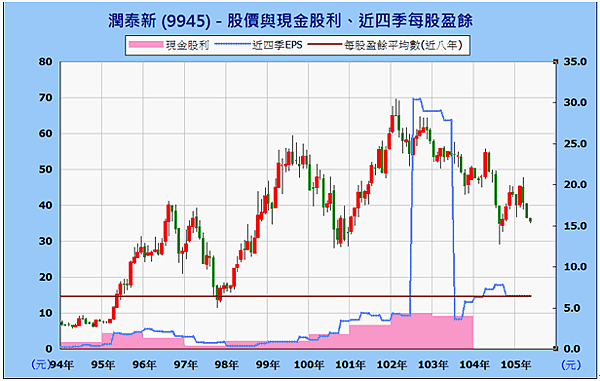

(圖1)

潤泰新(9945)在102年第三季近四季每股盈餘達32.9元,到的103年底降到5.69元,104年底為6.375元,102年配4.4元的現金股息,103年配4元的現金股息,104年賺了6.375元居然沒有配現金股息。

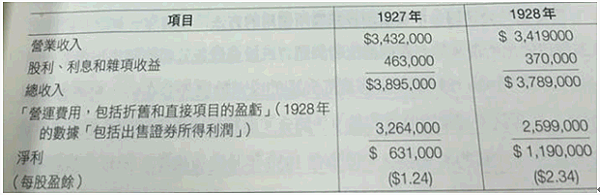

(圖2)

該公司103年底的每股淨值達43元,但104年底跌到20元。

顯然分析師就必須要判斷這家公司的經常性盈餘,並調整財務報表的數字,方能做出評價的判斷。

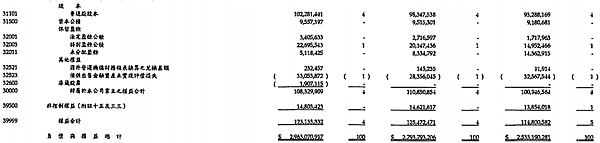

(圖3)

可以發現該公司近八年來的自由現金流量為負數,不足以支付現金股息。

(圖4)

從理財活動現金流量發現,主要是靠現金增資及長短期負債的融資來支應。

非經常項目:出售固定資產的利潤或虧損

出售固定資產的利潤或虧損明顯屬於這個範疇,為了在當前商業條件持續存在的前提下,把握「代表性獲利能力」之大小,它們應該從當年度的經營成果中被剔除。

曼阿頓電力供應公司於1926年發表的報告。該報告顯示的盈餘為88.2萬美元,獲美股10.25美元,至被認為相當出色的表現。但公司隨後申請將追加發行的股票在紐約證券交易所上市,於是上述88.2萬美元的公告盈餘中,便揭露了起碼有58.67萬美元是透過出售公司電池業務而獲得,因此,透過本身經營模式所獲得的盈餘只有29.53萬美元,或每股大約3.4美元。公司這樣處理獲利的做法令人反感,因為在同一年公司將高達54.4萬美元的公積愈來沖銷非經常性虧損。顯然特別虧損和特別利潤採用不同的方法處理。

出售有價證券的利潤

國家運輸公司(圖5)

國家運輸公司前身為標準石油公司之子公司,由於將源自標準石油公的利潤納入損益表中導致1928年的財務報高出現失真的效果。

1928年有56萬美元係出售證券所得利潤,將之列入費用的減項,使得每股盈餘由1.24元提高到2.34元,然而這種紀錄方式,使財務報表分析人無法區分經姓盈餘與非經常性盈餘。

證券的市場價值減少應該和證券銷售的虧損一樣,被視為非常性項目,外匯的價值的縮減一是同一道理。

1931年通用汽車公司的財務報告中同時包含了這兩項調整,當中總共2057.5萬美元從收益中扣出,但在報告中被謹慎地稱為「特殊及非經常性虧損」。

目前的會計準則對於證券的市場價值減少處理視交易目的或備供出售金融資產而有所不同,有關兌換損益是經常抑或非經常也是有所爭議。

投資信託公司報告中有價證券銷售所使用的方法

1930年以前,會將以出售的證券所得納入經常性收入,未出售的證券漲價已資產負債表的備註或註腳方式表達。

但在1930年幾以後幾年出現了大量虧損的情況下,這些項目大多不再反映於損益表中,而是被當成資本、公積或準備金的沖銷。

- 資本價值的總體變化是唯一能夠評量投資信託機構表現的方法。

- 這種方法不應被視為一般盈餘能力的指標。

銀行和保險公司也遇到類似的問題

1920年代後期,市場對這些證券進行大規模的過度投機,主要是由於銀行直接或透過子公司在證券市場上獲得了巨大利潤而刺激而起。

台灣的金融業也是一樣,很多未實現持有證券的虧損均沒有反映在損益表上。

以2888的新光金為例:(圖6)

該公司104年12月31日的股本為1022億元(102.2億股),同時備供出售金融產為實現評價損失為330.5億元,每股的的備供出售金融資產為實現評價損失為3.23元,這個部分也沒有反映在損益表上,而是直接作為資產負債表股東權益的減項。

金融業的資產幾乎都是用市價來評價,所以要分析金融業時,資產負債表的分析相當重要,比較可以反映實際的價值。

中國大陸的上市公司尤其是國營企業,在2015年第一季,擁有很多上市公的股票投資,由於從2000點漲到近6000點的大牛市,使得上市公司的投資收益相當高,每股盈餘也相當不錯本益比相對來得低。然而上證指數由近6000點跌到3000點以下的腰斬部位,投資損失也就相對大增,每股盈餘評估反而不準

透過折價購回優先順位證券所獲得之利潤

公司會以低於面值的價格購回自己的優先順位證券,以此獲得豐厚的利潤。將之利潤納入當期損益,無疑是一種誤導的做法,原因在於:

- 這些顯然是非經性的利潤

- 它們充其量是能算是一種可疑的利潤,因為這是從公司本身的證券持有人的損失中所獲得。

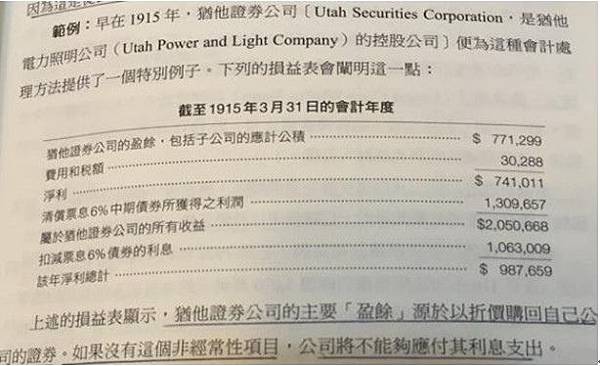

(圖7)

公司以低於帳列價值的金額,買回自家發行的公司債,可以產生贖回公債利益。這個在1931年到1933年這段蕭條的時期是很流行的。因為大恐慌導致投資人低價拋售公司債,然而公司可能存有多現金,但是盈餘相對微薄,所以用現金購回自家低估的公司債是很划算的交易,甚至導致當時的優質公債都一一下市,想要投資高評等的公債都一債難尋。

此外出售保單的所得、專利訴訟的收益、退稅收益也都是非經常利益的例子。