我的臉書http://www.facebook.com/imfinance168?sk=wall,按讚加入粉絲團可以及時收到訊息

目標衝3000個粉絲

(本文內容並非任何型式之投資建議,內容謹供參考,任何投資決策應自行衡量風險,妥善理財,本部落格不負任何盈虧之責

以下資料乃私人收集計算僅供參考或不參考隨你,正確數字以公開資訊觀測站公佈為準。本部落挌不負責資料校對之責,不然養一個10人團隊專門負責校對考證好了,我是養不起啦,所以就將就將就。

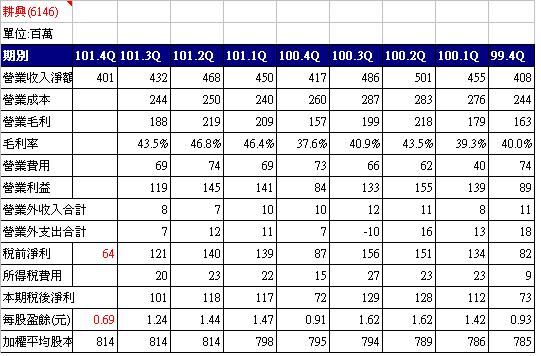

2012年第四季營收衰退,每股盈餘也不如預期,比去年衰退了12.6%。

每股盈餘的成長在99年終止,102年能否恢復成長股的趨勢呢?

101年的自結束已經出來第四季的營業收入我估算為401百萬比去年退步,稅前淨利64M比去年退步。

總之不如預期啦!

依照本益比評價法高價在73.8,低價在48.0

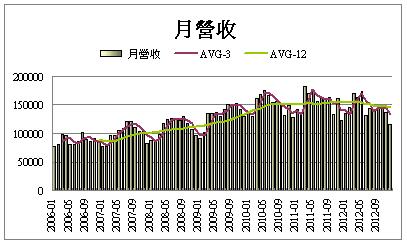

營收動能不在,12月平均營收下滑,2013年可否扭轉下滑趨勢呢?

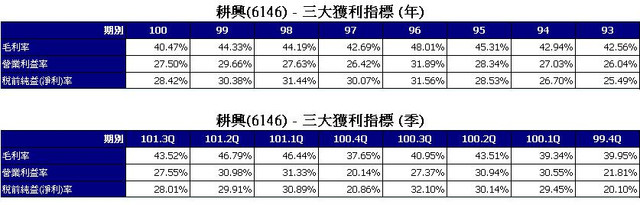

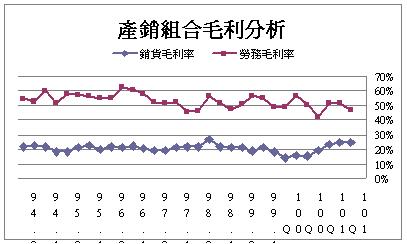

用百分比來看100年的毛利率稅前純益率低於96年到99年。

101年第一季的毛利即算前淨利有復甦的趨勢,但仍然回覆到下滑的走勢。

下滑的很低啦!不明顯只有2%而已,其實不嚴重,但是營收無法回覆成長才是問題。

用百分比看不準,換算成每股的數字比較有FU ,每股營收均低於去年同期,但是101年第一季確實獲利優於100年第一季,以1.47高於去年同期的1.42,所以在半年報出來前月K線連續走紅六個月,在龍年的上半年確實可圈可點。下半年了......

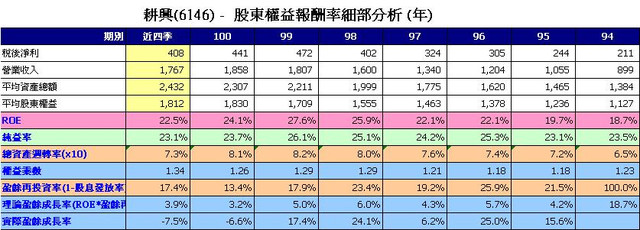

ROE為22.5%與97年以前的水準相若,但是不如98.99.100三年,純益率的下滑,資產週轉率不振是主要原因,資產週轉率不振其實是營收無法提高所致。

100年盈餘再投資比為13.4%理論盈餘必須成長3.2%,然而實際成長為-6.6%,101年更糟盈餘成長為-12.6%,資金運用效能不是很好。

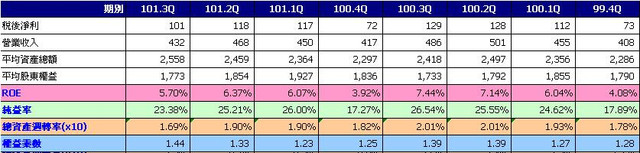

近四季的ROE皆不如去年同期,總資產週轉率衰退是主因,就是營收步成長啦!

2012年出現8年來首次的自由現金流量為負。

這個行業的資本支出是維持性的資本支出還是擴張性的資本支出呢?

如果營收無法上升,表示所有的資本資出可能只是維持汰舊換新的產品需求而以,無法創造新的自由現金流量。

如果營收有上升,表示是擴張性的資本支出,未來盈餘及現金流量可期。

目前是十字路口,我又想起了佛洛斯特的森林中有兩條路,我要走哪條路呢?

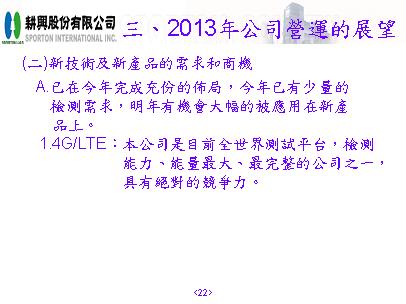

公司的營業項目如上面法說會投影片。

客戶涵蓋面不錯。

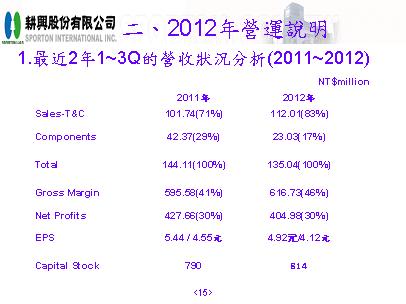

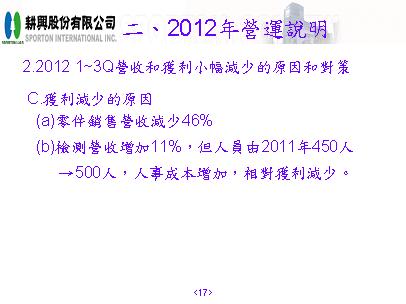

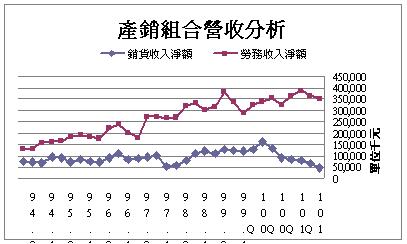

營收衰退,毛利成長,淨利衰退,顯示營業費用成長,每股盈餘下滑。

銷售減少人員增加是主因,但是人員增加主要是為了提高銷售,所以銷售減少才是主因。

102年初就可以驗證零件銷售是否回溫?還是等了兩年又再度....

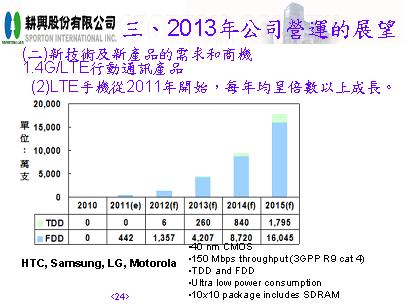

大家都在等4GL,一定會來的,但是在102年嗎?還是又要等?

另外一件事,會不會4GL產品增加,但是其他的被替代又減少呢?

公司的法說會是正面的,讓我們拭目以待。

以上2012/12/28法說會投影片資料來源

http://mops.twse.com.tw/mops/web/t100sb07_1#

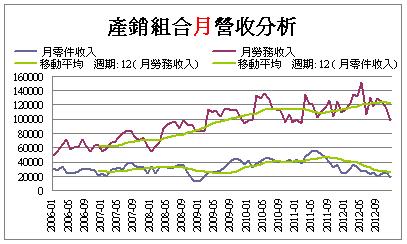

月營收的12月平均在2010年的年終就走緩,成長股轉為現金殖利率股。

但是服務收入仍然緩慢向上,動能已不如從前,零件則持續下滑。

好一點的趨勢是零件銷貨毛利有回升。

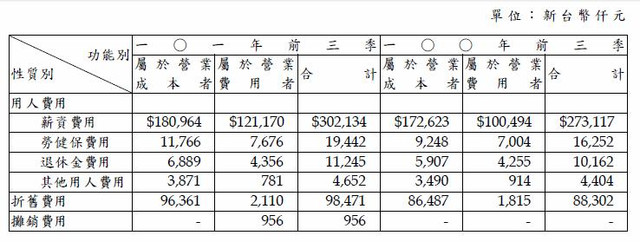

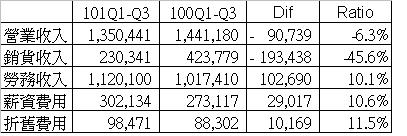

人員的增加,薪資費用增加10.6%,勞務收入增加10.1%算是打平,但是由於零件銷貨收入減少45.6%,是費用占銷售比提高的原因。

可否如公司所期待的,所以的不利因素在今年出回覆正常。

資本資出的增加使折舊費用增加11.5%,將對於勞務費用增加10.1%,也不是很嚴重,但是就是反應營收沒有成長的事實。

|

相關新聞報導 (2013/01/10 08:17:05) |

|

精實新聞 2013-01-10 08:17:05 記者 陳祈儒 報導 電磁波干擾、產品安全性檢驗測試廠耕興(6146)自結2012年全年營收為17億5,110萬元,較前一年的18億5,816萬元減少5.76%;包含認列控股公司投資海外投資利益,自結稅前盈餘為4億6,427萬元,按目前股本8.14億元計算,每股稅前盈餘為5.70元,自結稅後EPS為4.84元,較前年每股獲利5.54元下滑12.6%。 |

今年本來也想和去年一樣與年度開始找出一些股票作為標的,然而發現找出來都是不認識的公司,認識的公司本益比高於目標本益比有一段距離了。

當然去年初剛好是在低檔,所以比較容易找到標的,今年相對困難。

好吧!那麼只好做苦工了,一步一腳印,我不是做田野調查,我今年要分析50家公司的財務報表。

然而為了參加好友的福利,決定採第ㄧ家公開,第二家鎖好友的方式撰寫,也就是有一半的文章是鎖好友的,敬請網友見諒!

很多人想要閱讀過去fianace168的文章,算是對於過去加入好友的回饋吧!如果你想閱讀finance168過去的文章,請加入此活動:

2010年6月28日起凡是由我的網站點選進入博客來網站購進財務報表分析實務的運用ㄧ本,就送好友ㄧ個月。兩本送好友兩個月,三本...依此類推。

申請好友辦法,將你的博客來訂購單編號及購書明細寄到weissor@gmail.com,然後在我的部落格回應,我就會將你加入好友。

加入好友辦法

1.按下右邊財務報表分析實務的運用(這樣才是由我的博客來帳號購買,而不是由其他來源購買,我可以享有博客來的購書回饋)

2.將你的博客來訂購單編號及購書明細寄到weissor@gmail.com

3.在我的部落格回覆(因為你有回覆成功,我就可以確定你有無名的帳號,才能加入無名好友)

如果你覺得本部落格可以學到一些東西,鼓勵作者一下,在右邊有個連結,點下去到博客來買書,透過這個連結動作買書,博客來會回饋作者4%的獎勵金,謝謝支持。