葛拉漢證券分析今釋3 普通股投資理論3

1929年以後的普通股投資理論

普通股的價值完全取決於未來的盈餘。

配息與股價的相關性很小

資產和盈餘能力之間沒有關聯,所以資產價值完全不重要

過往的盈餘紀律僅適用來估計未來盈餘狀況可能出現的變化

導致這總觀念轉變的原因

一次世界大戰後投資人只關心盈餘趨勢(預期未來的盈餘變化),而不再關心股利、資產價值和平均盈餘。

因為

事實證明過去的紀錄並非可靠的投資指引

未來所提供的報酬已成為抵擋不住的誘惑

歷史悠久不能保證未來的盈餘穩定性

經歷了數十年興盛的公司,可以在短短幾年內破產。一些小型、曾經經營不善或名不見經傳的企業,可以迅速成為規模龐大、盈餘驚人及聲譽卓越的大公司。

1914年之前市街鐵路是一個重要投資領域,但隨著汽車工具興起,價值一下跌了大半,鐵路公司,也因為未能參與國家財富和收入的擴張,而不斷出現衰退的徵兆。

公用事業很穩巴,但是由於戰時及戰後的通貨膨脹,政府禁止反映成本提高售價,使得獲利大幅下滑。

過去的三指標受到的挑戰為

過去的盈餘和股利狀況已難以成為未來盈餘和股利的指標。

未來盈餘已不是由企業的真實投資(資產價值的大小)決定,而是取決於有利的產業地位和有效或幸運的管理政策。在很多清算的案例顯示,固定資產幾乎一文不值。

目光轉向盈餘趨勢

以往的紀錄的重要性僅在於其指示未來盈餘可能變動的方向而以,盈餘趨勢才是決定股價的唯一因素。

持續成長的公司的利潤表明公司正在高速發展,承諾公司未來可以取得比今天更傲人的業績。

反之,盈餘減少或維持不變,公司肯定被人為沒有前途,而使投資人退避三舍。

普通股的投資成為主流

普通股市一種最賺錢,最值得擁有的長期投資工具,分散持有不同股票的投資組合,其價值穩定的增加。比債券而言,收益更大,而且可以獲得更多資本利得。

1927-1929的投資理論

普通股的價值取決於它日後能賺多少

好的普通股是盈餘趨勢向上的公司

好的普通股肯定是體質佳,能獲利的公司。

這個理論完全忽視買進的股票價格,而且抹煞了戰前投資和投機之間的根本區別。

無論價格如何,普通股都被認為是有吸引力的

在新的投資理論下,如果某知公共事業股票的售價是其最高盈餘紀錄的35倍,而不是其平均盈餘的10倍(戰前的標準),由此結論其價格不是太高,而是評估的標準提高了。

這種只要未來持續成長的高公司的理論,讓人願意以100元買進美股盈餘僅2.5元的普通股。

只要把好的股票買進來,而不必考慮價格的高低,然後等著老天爺(市場)把價格台上去。

傳統的投資信託的投資原則

在市場蕭條價格低迷時買進,在市場繁榮和價格高時賣出。

分散投資在不同領域,甚至分散在多個國家。

投過全面及專業的同計分析,發現取得價格被低估的證券。

但是在蕭條時買進這個原則毫無意義,因為只有在繁榮時投資人才會將錢投入,投資信託公司才會有新的基金成立,所以總是在牛市投入資金。

投信公司認為美國境內比國外興盛多了,所以多國的分散投資沒被執行。

透過全面專業的分析也沒有必要,新的投資哲學更簡單,發現一家盈餘上升趨勢的十分傑出的公司,就買進不要考慮價格問題。

基本上讓這種理論萌芽的著作,做為長期投資的普通股(1924年),主張普通股的價值隨時間有上升的趨勢,因為盈餘高於發放的股利,因此再投資的盈餘提高了股票的價值。例如公司平均盈餘為9%,支付6%的股息,保留3%在公司內,公司如果管理有效且運氣不差,股票的公平價值將隨著其帳面價值增加而增加,每年的複合成長率為3%。

如此看來長期持有普通股的吸引力在於:它相對成本的報酬率高於債券利率,典型的情況是,如果普通股的每股盈餘為10元,其售價為100元(注意作者認為10倍本益比為合理),但是如果價格相對於盈餘已經漲到一個相對較高的水準,者種優勢就蕩然無存了,而且買普通股的理論基礎將會消失。

當1929年投資者以200元買進每股盈餘為8元的股票,們買進的市盈餘能力不優於債券利率,且沒有提供額外的優先請求權保障。

新時代投資支持者,將普通股的過去績效用來當做以其盈餘的20倍到40倍的價格買進理由,推論出令人遺憾的錯誤結論。

其實這種推論是基於普通股的盈餘保留在公司內使得資產的成長,是普通股價值成長的原因。然而新時代投資者卻不去分析資產價值。

還有一個假設就是普通股的未來表現必須和過去的表現類似,然而除了指示未來的變化趨勢外,新時代理論卻對過去的盈餘視而不見。

(圖1)

這3家公司在1929年出現了最高價格顯示,新時代投資人偏愛a公司,對b公司沒有好惡,對c公司則有偏見,僅管c公司在1929年的盈餘比a公司高50%,平均盈餘高出150%,但是市場認為,a公司的市場價值為c公司的兩倍以上。

平均盈餘vs盈餘趨勢

1929年的價格和盈餘的關係可以明顯看出,過去盈餘已經不再是衡量正常盈餘能力的標準,它僅是利潤變動的一個風向球。

由於典型企業的業務愈來愈不穩定,平均盈餘已經不能做為未來盈餘的可靠指標。但這種情況並不代表盈餘趨勢就比平均盈餘更可靠。

由於盈餘在過去幾年終朝著某個方向變化,它在今後還會朝著相同的方向走。這個被廣為接受的假設與被否定的假設,由於過去平均盈餘達到某個水準,未來平均盈餘也將保持這個水準附近,如出一轍。

或許盈餘趨勢比平均盈餘更可靠些,但是趨勢和價格間無法建立一種邏輯關係,這意味著,因良好盈餘趨勢而定的價值完全是武斷的,故這是一種投機。

後來的學者高登提出了p=d/(k-g)的理論架構,也有用peg做為成長股的評價,都是試圖為葛拉漢對成長股的評價疑問題出可行的評價模式。

根據趨勢判斷未來的危險

我們無法確定過去的盈餘趨勢在未來是否可以持續下去,因為:

廣泛的經濟面來看,報酬遞減法則及競爭遞增法則,將會使陡峭的成長曲線變平坦。

對於景氣循環股而言,盈餘曲線在大幅下滑前,看起來最耀眼。(中鋼)

連續五年、四年、甚至只有三年的上升,就被足以認定未來會持續上漲的保證是很危險的。

(圖2)

1929年該公司以50元募集股利為3.5元的優先股及美股26元募集普通股,當時的公開說明書的資訊如上表,是一個持續上升的盈餘趨勢,結果,發行後的兩年的獲利持續下滑,第二年開始虧損,然後到了第三年1931年開始清算。

在台股方面分析104年年報,我們找到了20家連續3年盈餘上漲後衰退的例子其中不乏一些好公司:(圖3)

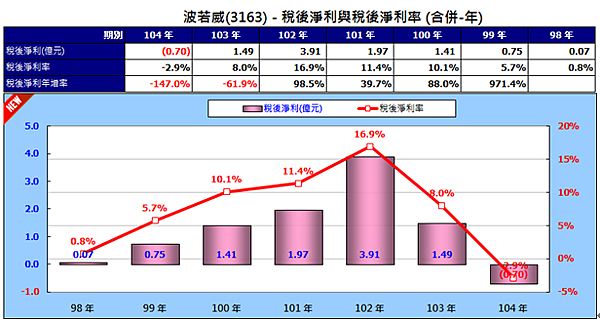

(圖4)

以波若威公司為例,該公司於101年12月上櫃,可以看到上櫃前的盈餘成長強勁,上櫃後第二年盈餘開始衰退,到了104年甚至虧損。

我也找到到103年損益表的盈餘連續4年盈餘成長的公司共56家。(圖5)

其中有連續4年盈餘上升的公司56家,但是第五年衰退的有24家有42.85%無法維持成長。所以盈餘的趨勢與成長股作為投資標的還是要有一定的考量。

書商新印校對版(修正3頁)2000本,我覺得我有義務幫忙ㄧ半1000本,為了推銷我將會持續寫投資藏寶圖新版、財務分析入門與實務、葛拉漢陶德證券分析解析新書相關文章,鎖好友。同時送你一本動態價值投資第一版小冊子PDF,2016年5月1日以後購書限定

本文一天後鎖好友

要參加購買財務報表分析實務的運用第二版送好友及取得動態價值投資法第一版PDF 請參考

http://onesky.pixnet.net/blog/post/31476418

留言列表

留言列表