羚羊:在1929年大恐慌時的經濟指標如何?

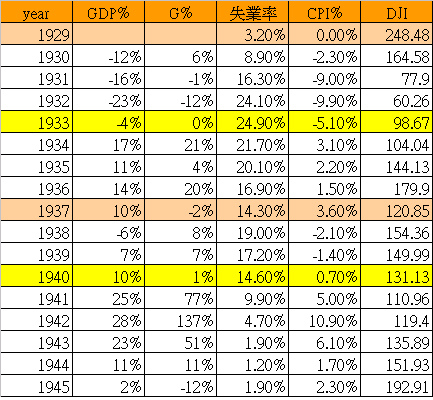

教授:由於年代久遠,我只能粗略的整理如下!

羚羊:1929年的失業率很低阿!

教授:沒錯,但是由於已經1921年開始走了8年的多頭,其實股市已經泡沫化了!終於在1929年10月份股市不在上漲,開始大跌。

羚羊:結果政府做了什麼事!

教授:那時候的政府相信古典學派的理論,認為景氣循環會自動修正,政府無需大力干涉。

羚羊:也就是政府只要告訴同胞,不景氣將會過去,復甦就再不久的將來,對不對?

教授:結果復甦是再不久的48個月後,真的來了!

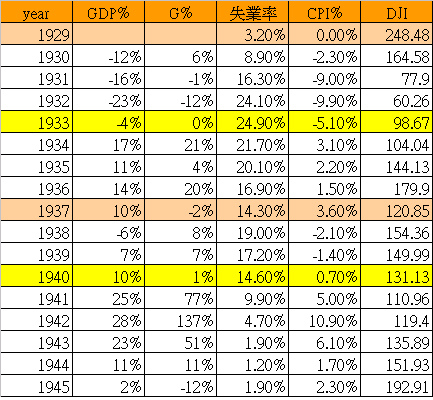

羚羊:1930年,失業率開始增加到8.9%的時候,胡佛總統好像有增加政府支出6%?

教授:那時候的政府不敢大幅增加赤字,認為會債留子孫,平衡預算才是王道!

羚羊:結果呢?

教授:1931年的稅收又減少了,政府支出當然減少了,當年的失業率來到16.3%,然後次年度的失業率在度提高到24.1%。也就是每四家就有一家失業!

羚羊:結果如何解決!

教授:民主制度,自然讓胡佛總統無法續任,羅斯福總統上台!

羚羊:羅斯福做了什麼事!

教授:羅斯福提倡「新政」,增加政府支出1934年到1936年間有兩年政府支出增加20%以上,結果通貨膨脹也維持在3%左右,並沒有當初擔心的惡性通膨發生。

羚羊:那羅斯福有沒有帶領美國脫離大恐慌!

教授:1936年前好像是成功了,羅斯福上台後,經濟在1933年就觸底了,1934年到1936年GDP連續三年10%以上的成長,失業率由24.9%降到16.9%,道瓊指數也從98.67漲到179.9。

羚羊:看起來好像有起色喔!

教授:可是人民仍然生活水準下降,1929年跌了48個月後終於觸底,仍有2.5年的時間失業率在20%以上。到了1941年才回到1929年的GDP水準,共經歷了12年的時間才彌補傷痕。

羚羊:為什麼要那麼久?

教授:因為再復甦的途中又產生第二次的下跌,這是因為政府的紓困並未持續,1929年那一次羅斯福總統在1937年貿然減緩政府支出,產生第二次的衰退。最後是因為二次世界大戰,政府大幅支出,使得失業率回到10%以下,當初不要停止的話,可能就不會有第二支大腳了。

羚羊:所以如果1929年的大蕭條重現,也會有二次衰退喔!

教授:如果政府的紓困無法持續,在失業率還沒回穩前就貿然減緩政府支出,就有可能出現二次衰退,以美國而言是因為二次世界大戰在1943-1944有將近50%的GDP都是政府支出,雖然是因為戰爭需要的支出,GDP成長率恢復兩位數的成長,失業率也由1938年的19%一直降到1944年的1.2%!當然也是付出通膨的代價,其中1942年及1947年兩年的CPI成長率超過10%,真是下猛藥啊!

羚羊:那股市的反應如何?

教授:股市當然由1937年的120點漲到1945年的192點,但是仍然只有1929年高點380點的一半。

羚羊:真的很糟糕!我覺得停損太重要了!

教授:羚羊!其實在1940年開始都可以做多賺錢呢!

羚羊:為什麼?

教授:因為1940年開始失業率一直下降,股市也就一直上漲回應!

羚羊:我知道了,只要失業率下降,股市就不看空,對不對?

教授:這就是我要講的目的,如果1929年的大恐慌在次發生,我們會在經歷一次高達20%的失業率及連續4年的經濟負成長嗎?

羚羊:我覺得還是會了!

教授:為什麼?

羚羊:因為人們是愚蠢的,歷史還會重演!

教授:我看是不太會,因為人們漸漸學會降低景氣循環的衝擊!

羚羊:真的嗎?

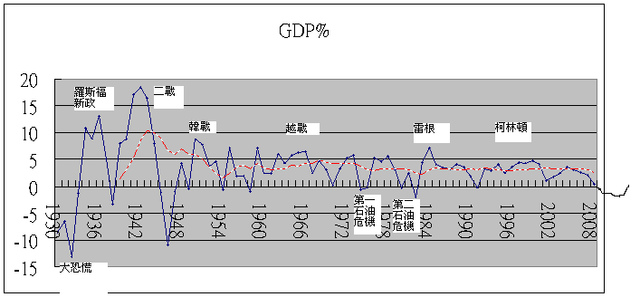

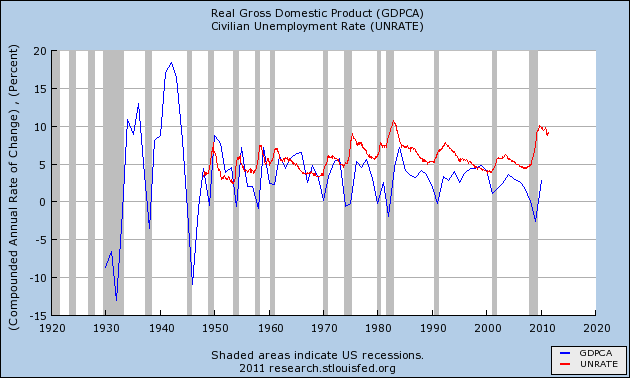

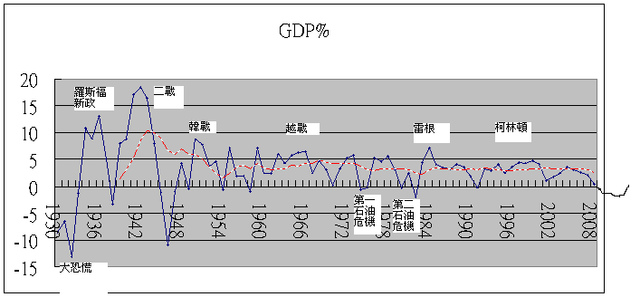

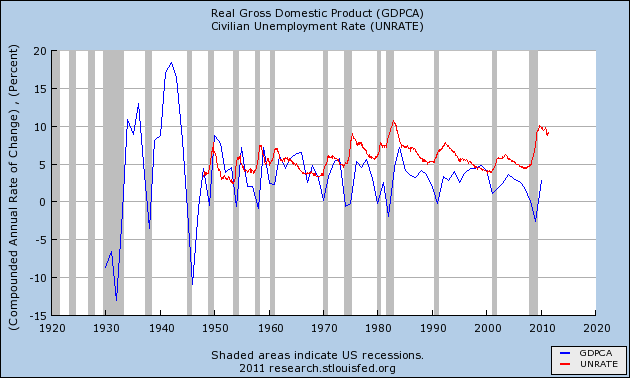

教授:在1929年大恐慌後,由於凱恩斯學派的崛起,政府試圖開使用財政及貨幣政策控制景氣循環。我們可以看的岀,由於政府的適當插手,使人民的痛苦不在那麼劇烈。

景氣的波動幅度也比較小,波動的週期也比較小。就像這次堪稱百年來第二大的不景氣。

其波動幅度比大恐慌小很多,而且時間也短了2分之一。

羚羊:你覺得金融海嘯結束了嗎?

教授:我覺得有經驗的政府及聯準會,確實可以降低景氣循環對社會的影響。其中失業率也不會像上次大恐慌時的25%,縱使高於1982年12月的10.8%,也是遠低於大恐慌1933年的25.2%。隨著學習,政府是少犯了很多錯誤,雖然無法消除景氣循環,但是可以縮短景氣循環的衝擊。

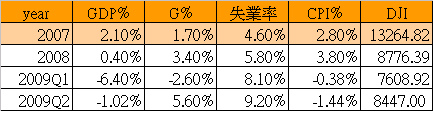

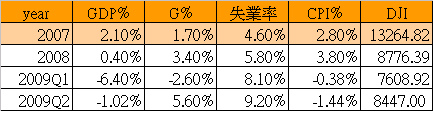

教授:我們先看這一次的百年來第二大的經濟衰退,在2007年底開始由高點下滑,2007年及2007年的GDP成長率分別為2.1%及0.4%。失業率也開始升高,由4.6%增加到5.8%。然後在2008年第四季大幅衰退後,2009年的第一季開始觸底,GDP為-6.4%,失業率也攀高,第二季GDP為-1.02%,已經快題只衰退了。股市也在2008年三月份6500點觸底,然後回升到6月底的8447點。

教授:我認為這次號稱百年來第二大的不景氣,規模應該也是1929年的2分之1,衰退期間為21-24個月,失業率為10%-12%,所以定期定額不用到4年就可打平。

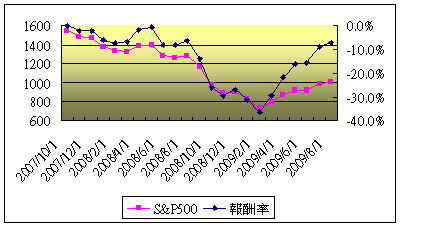

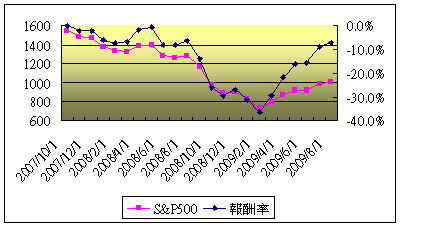

教授:這次S&P500指數由2007年10月份的將近1550的高點下滑,到了2009年3月6日的666點總共跌了快58%,然後開始上升到了2009年8月回到1000點,定期定額在2009年2月觸底,報酬率為-36.4%,2009年8月1000點時的報酬率為-7.2%,耗時22個月仍未解套。但是在1929年大蕭條時,經過了22個月的時候,定期定額報酬為-40.6%,所以這次解套速度會比1929年那一次快多了。至於投資策略還是建議設立停損點,例如在跌破1550點的10%也就是1395點的時候停損,然後注意經濟指標,在低點再度進場是最好的。

羚羊:如果採用金字塔投資法,會怎樣?

教授:如果採用金字塔投資法,在1395點加碼10%,1240點加碼20%,1085點加碼30%,930點加碼40%,目前的成本為1085 (1395*0.1+1240*0.2+1085*0.3+930*0.4)也快解套了。這是因為這次跌幅及衰退期間都只有1929年的一半左右,才可以那麼快就停損。

羚羊:可是當初在930點做第四次的40%加碼的勇氣與煎熬,非常人所能忍受!

教授:對阿,尤其從930跌到666,又跌了將近30%,那時候每個人都說有可能要忍受50個月的衰退,衰退才看到一半而已。金字塔投資法,不是一般人可以辦得到的。因為這種投資法要忍受的最高損失百分比太高了,相對於他的預期獲利,負擔太大的風險,不是一般人可以承受的。

羚羊:那怎麼辦呢?

羚羊:那什麼方法比較好啦!

教授:………….!

教授:由於年代久遠,我只能粗略的整理如下!

羚羊:1929年的失業率很低阿!

教授:沒錯,但是由於已經1921年開始走了8年的多頭,其實股市已經泡沫化了!終於在1929年10月份股市不在上漲,開始大跌。

羚羊:結果政府做了什麼事!

教授:那時候的政府相信古典學派的理論,認為景氣循環會自動修正,政府無需大力干涉。

羚羊:也就是政府只要告訴同胞,不景氣將會過去,復甦就再不久的將來,對不對?

教授:結果復甦是再不久的48個月後,真的來了!

羚羊:1930年,失業率開始增加到8.9%的時候,胡佛總統好像有增加政府支出6%?

教授:那時候的政府不敢大幅增加赤字,認為會債留子孫,平衡預算才是王道!

羚羊:結果呢?

教授:1931年的稅收又減少了,政府支出當然減少了,當年的失業率來到16.3%,然後次年度的失業率在度提高到24.1%。也就是每四家就有一家失業!

羚羊:結果如何解決!

教授:民主制度,自然讓胡佛總統無法續任,羅斯福總統上台!

羚羊:羅斯福做了什麼事!

教授:羅斯福提倡「新政」,增加政府支出1934年到1936年間有兩年政府支出增加20%以上,結果通貨膨脹也維持在3%左右,並沒有當初擔心的惡性通膨發生。

羚羊:那羅斯福有沒有帶領美國脫離大恐慌!

教授:1936年前好像是成功了,羅斯福上台後,經濟在1933年就觸底了,1934年到1936年GDP連續三年10%以上的成長,失業率由24.9%降到16.9%,道瓊指數也從98.67漲到179.9。

羚羊:看起來好像有起色喔!

教授:可是人民仍然生活水準下降,1929年跌了48個月後終於觸底,仍有2.5年的時間失業率在20%以上。到了1941年才回到1929年的GDP水準,共經歷了12年的時間才彌補傷痕。

羚羊:為什麼要那麼久?

教授:因為再復甦的途中又產生第二次的下跌,這是因為政府的紓困並未持續,1929年那一次羅斯福總統在1937年貿然減緩政府支出,產生第二次的衰退。最後是因為二次世界大戰,政府大幅支出,使得失業率回到10%以下,當初不要停止的話,可能就不會有第二支大腳了。

羚羊:所以如果1929年的大蕭條重現,也會有二次衰退喔!

教授:如果政府的紓困無法持續,在失業率還沒回穩前就貿然減緩政府支出,就有可能出現二次衰退,以美國而言是因為二次世界大戰在1943-1944有將近50%的GDP都是政府支出,雖然是因為戰爭需要的支出,GDP成長率恢復兩位數的成長,失業率也由1938年的19%一直降到1944年的1.2%!當然也是付出通膨的代價,其中1942年及1947年兩年的CPI成長率超過10%,真是下猛藥啊!

羚羊:那股市的反應如何?

教授:股市當然由1937年的120點漲到1945年的192點,但是仍然只有1929年高點380點的一半。

羚羊:真的很糟糕!我覺得停損太重要了!

教授:羚羊!其實在1940年開始都可以做多賺錢呢!

羚羊:為什麼?

教授:因為1940年開始失業率一直下降,股市也就一直上漲回應!

羚羊:我知道了,只要失業率下降,股市就不看空,對不對?

教授:這就是我要講的目的,如果1929年的大恐慌在次發生,我們會在經歷一次高達20%的失業率及連續4年的經濟負成長嗎?

羚羊:我覺得還是會了!

教授:為什麼?

羚羊:因為人們是愚蠢的,歷史還會重演!

教授:我看是不太會,因為人們漸漸學會降低景氣循環的衝擊!

羚羊:真的嗎?

教授:在1929年大恐慌後,由於凱恩斯學派的崛起,政府試圖開使用財政及貨幣政策控制景氣循環。我們可以看的岀,由於政府的適當插手,使人民的痛苦不在那麼劇烈。

景氣的波動幅度也比較小,波動的週期也比較小。就像這次堪稱百年來第二大的不景氣。

其波動幅度比大恐慌小很多,而且時間也短了2分之一。

羚羊:你覺得金融海嘯結束了嗎?

教授:我覺得有經驗的政府及聯準會,確實可以降低景氣循環對社會的影響。其中失業率也不會像上次大恐慌時的25%,縱使高於1982年12月的10.8%,也是遠低於大恐慌1933年的25.2%。隨著學習,政府是少犯了很多錯誤,雖然無法消除景氣循環,但是可以縮短景氣循環的衝擊。

教授:我們先看這一次的百年來第二大的經濟衰退,在2007年底開始由高點下滑,2007年及2007年的GDP成長率分別為2.1%及0.4%。失業率也開始升高,由4.6%增加到5.8%。然後在2008年第四季大幅衰退後,2009年的第一季開始觸底,GDP為-6.4%,失業率也攀高,第二季GDP為-1.02%,已經快題只衰退了。股市也在2008年三月份6500點觸底,然後回升到6月底的8447點。

教授:我認為這次號稱百年來第二大的不景氣,規模應該也是1929年的2分之1,衰退期間為21-24個月,失業率為10%-12%,所以定期定額不用到4年就可打平。

教授:這次S&P500指數由2007年10月份的將近1550的高點下滑,到了2009年3月6日的666點總共跌了快58%,然後開始上升到了2009年8月回到1000點,定期定額在2009年2月觸底,報酬率為-36.4%,2009年8月1000點時的報酬率為-7.2%,耗時22個月仍未解套。但是在1929年大蕭條時,經過了22個月的時候,定期定額報酬為-40.6%,所以這次解套速度會比1929年那一次快多了。至於投資策略還是建議設立停損點,例如在跌破1550點的10%也就是1395點的時候停損,然後注意經濟指標,在低點再度進場是最好的。

羚羊:如果採用金字塔投資法,會怎樣?

教授:如果採用金字塔投資法,在1395點加碼10%,1240點加碼20%,1085點加碼30%,930點加碼40%,目前的成本為1085 (1395*0.1+1240*0.2+1085*0.3+930*0.4)也快解套了。這是因為這次跌幅及衰退期間都只有1929年的一半左右,才可以那麼快就停損。

羚羊:可是當初在930點做第四次的40%加碼的勇氣與煎熬,非常人所能忍受!

教授:對阿,尤其從930跌到666,又跌了將近30%,那時候每個人都說有可能要忍受50個月的衰退,衰退才看到一半而已。金字塔投資法,不是一般人可以辦得到的。因為這種投資法要忍受的最高損失百分比太高了,相對於他的預期獲利,負擔太大的風險,不是一般人可以承受的。

羚羊:那怎麼辦呢?

羚羊:那什麼方法比較好啦!

教授:………….!

全站熱搜

留言列表

留言列表