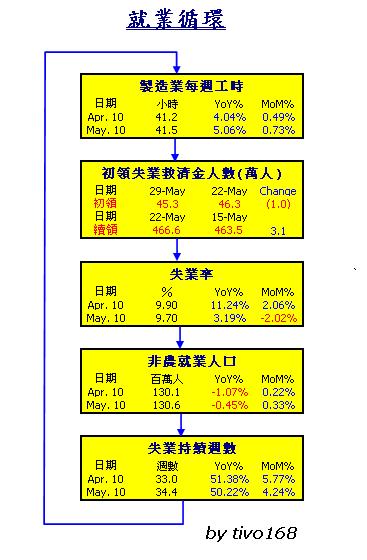

6月4日美國的就業報告其實是不錯的,非農就業人口增加近50萬人,失業率降低0.2%到9.7%,初領失業救濟人數由46.3萬降到45.3萬,每週工時41.2小時提高到41.5小時。

所有的數字都很正向,但是為什麼美股大跌呢?

會不會發生二次衰退?基本上是以就業人口是否增加與失業率是否降低來做初步的判斷。

這是所有的經濟指標中最弱的一環,上週所增加的近50萬就業人口中,大部分是政府機構為了普查需要的臨時約聘人員,私人企業"增聘"僅10分之1,也就是增加4萬人左右,不如預期,是大跌的原因。

我的分析,既然是增聘,就是就業人口增加\,復甦趨勢未變。雖然不如預期,但並未改變復甦的方向,道瓊10000點以上實屬合理。

因為ISM仍然遠高於曠張的50%,達到59%,就這個部份就足以說明站上10000點的合理性。

步動產的數字也很漂亮,但是這是租稅抵減的最後一個月,5月份的數據才是正常的數據。

過去購車優惠,也使零售銷售大幅提高,消費支出大幅提高,然而必須經過幾個月的消化,才能回到原來的高點。

五月份的不動產數據應該不會很漂亮,由領先指標的建築許可就可看出,4月份該數據為負的-10.95%MOM成長。

新屋開工卻是正的5.83%,可見未來的開工數可能會趨緩,因為沒有建照申請的增加,那會換來開工的增加。

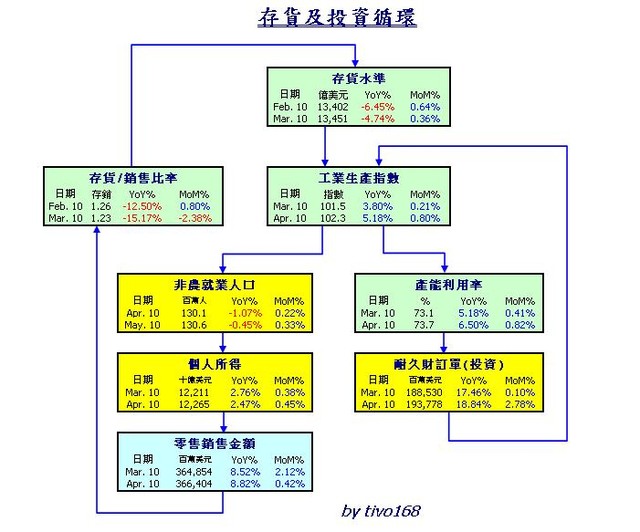

存貨銷售比為超低的1.23個月,會導致捕獲的需求增加,使得除了正常銷貨外,還必須有增加存貨的生產,因而工業生產指數提高,工業生產指數提高導致用人需求的增加,使得非農就業人口增加。

非農就業人口增加會增加個人所得,也就會增加銷售,這是一個存貨--生產--就業--所得--消費的正向循環。

另依方面,工業生產增加會使產能利用提高,產能利用提高如引發新的耐久財訂單需求,會增加耐久財的生產,工業生產就會增加。

就投資面來看,工業生產--產能提高--耐久財訂單增加,也是一個正向循環。

目前美國經濟就是在這個正向循環中,並沒有重大的利空數據。

干擾股市的是資金面的影響:

錢都逃回美國,由於美元指數的提高,熱錢逃回美國避險,美國公債就是最佳的避風港,所以美債價格上涨,殖利率降低。

美債的殖利率降低,使得殖利率曲線的利差降低,然後風險貼水提高,因而使股市上涨不易。

其他部分的數據

我個人認為就業數據還是不錯

如果美國政府為了普查而增聘的人員結束前,私人企業的增聘可以彌補此一缺口,則二次衰退的引信獲得初步的拆除。

加班時數增加、每週工時增加會使工業生產提高,以及聘用人數增加,這些數據都是正面的。

產業面

ISM製造業指數維持59.7的高檔,服務業指數維持在55.4,製造業的熱度仍然帶領美國持續復甦之路。

耐久財訂單也增加,對於投資的數字而言,是個不錯的領先指標。

觀察重點,初領失業救濟無法跌破箱型區的下沿,如果能夠跌到43萬人42萬人,是相當不錯的好消息。

目前來看,美國的經濟數據緩慢復甦,就業數據不錯,但是必須要有私人公司增聘的支援,接替政府部門的增聘。

會不會二次衰退,美國比歐洲更穩,美國的就業數據是緩慢進步,歐洲則又回到10%以上的失業率。

全站熱搜

留言列表

留言列表