雖然美股在091231封盤S&P以1115.1跌1%作收,主要是市場憂心就業狀況變佳,聯準會將升息,同時獲利了結所致。

有相當大的機率聯準會及各國政府將會再2010年的某一天升息,如果剛才的擔心成立,升息將導致股市下跌,那麼,所有市場的的投資人都應該在091231這一天出清手上的股票。但是事情沒那麼單純,升息是因為景氣復甦,升息是餵了避免惡性通膨。景氣復甦及避免惡性通膨對股票市場是好的,升息對股票市場是負面的,到底誰是誰非?

其實都對,因為股票的合理價格是未來現金流量的折現値,也就是分子是未來的現金流量,分母是折現率。

當股市復甦的時候及緩和物價調升時,分子的未來現金流量會提高,反映景氣的復甦與物價的調升,對股價是正面的。但是當聯準會升息時,會使分母的折現率(利息的一種)調高,對股價是負面的。

當剛開始升息時,分子的正面力道(預期未來現金流量的增加),遠高於分母的負面力道(由於聯準會調升利息時折現息提高),所以對股市是正面的。

當然到了某一點時,由於景氣已經復甦到了一個階段,預期未來現金流量的增幅遠低於折現息的增幅,這個時候股市就會下跌,升息的後遺症終於實現。

反之,在2008年底聯準會將聯邦基金利率降到接近零的水準時,理論上股市會漲到無限大,因為分母趨近於零。但是由於分子的預期現金流量是看壞的,所以負的或超低的現金流量的抵消,使得分母的降息毫無作用,股市仍然持續大跌。

可是到了2009年3月底,市場預期分子的現金流量開始停止退步,這個時候超低的折現息,就會產生效果,於是道瓊由6500點一直漲到年底的10428點,超低的聯準會利率終於產生效果,不過慢的兩季財發酵。

同樣了聯準會的持續升息也會對股市有負面的影響,問題是在什麼時候,升息的六個月後,一年後,還是兩年後呢?如果你很怕,現在就可以出場了。

但是我想請問你,你覺得未來一年的企業獲利會提高還是降低?提高的幅度會不會大於升息的幅度?這個才是進出場的依據。

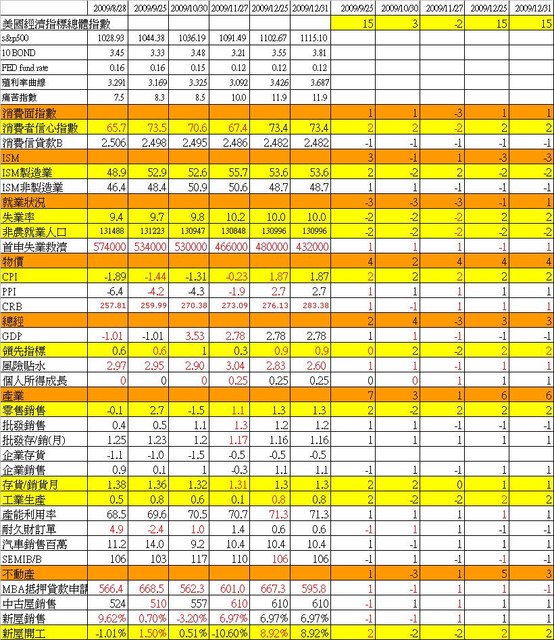

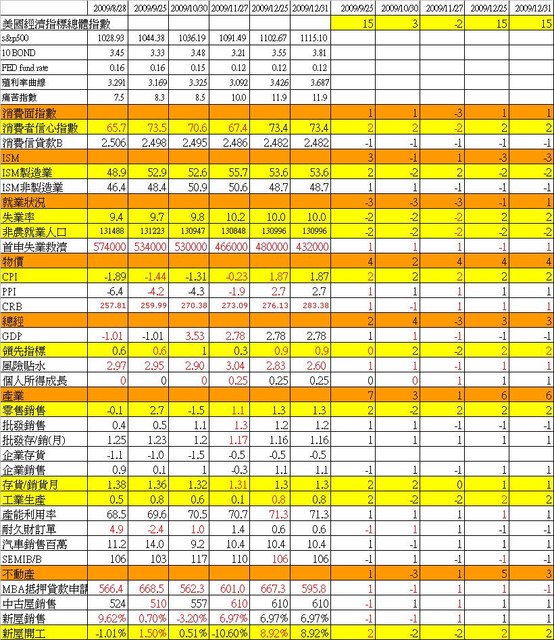

上週美國經濟指標公佈的很少:

1. 在不動產方面,由於30年房貸利率回到5%以上,所以MBA指數跌破600點到了595.8,Case-Shiller 房價指數顯示,美國10月份20大城市房價持平。不動產方面的指標並沒有令人興奮的數據出現。

2. 在就業市場方面,由於初次申請失業救濟人數意外下滑,到了43萬2千人,海可能12月份的就業報告會有不錯的數據出現,但是投資人卻獲利了結,以聯準會將會升息為由,讓12月31日的美股收黑。

3. 在消費面,一開始公佈聖誕節前買氣較去年為佳,而且conference board公佈的消費者信心由11月的50.6上升至12月的52.9。同時消費者期望指數也由11月的70.3升至12月的75.6,這兩個數據反映消費者對未來的樂觀。

有相當大的機率聯準會及各國政府將會再2010年的某一天升息,如果剛才的擔心成立,升息將導致股市下跌,那麼,所有市場的的投資人都應該在091231這一天出清手上的股票。但是事情沒那麼單純,升息是因為景氣復甦,升息是餵了避免惡性通膨。景氣復甦及避免惡性通膨對股票市場是好的,升息對股票市場是負面的,到底誰是誰非?

其實都對,因為股票的合理價格是未來現金流量的折現値,也就是分子是未來的現金流量,分母是折現率。

當股市復甦的時候及緩和物價調升時,分子的未來現金流量會提高,反映景氣的復甦與物價的調升,對股價是正面的。但是當聯準會升息時,會使分母的折現率(利息的一種)調高,對股價是負面的。

當剛開始升息時,分子的正面力道(預期未來現金流量的增加),遠高於分母的負面力道(由於聯準會調升利息時折現息提高),所以對股市是正面的。

當然到了某一點時,由於景氣已經復甦到了一個階段,預期未來現金流量的增幅遠低於折現息的增幅,這個時候股市就會下跌,升息的後遺症終於實現。

反之,在2008年底聯準會將聯邦基金利率降到接近零的水準時,理論上股市會漲到無限大,因為分母趨近於零。但是由於分子的預期現金流量是看壞的,所以負的或超低的現金流量的抵消,使得分母的降息毫無作用,股市仍然持續大跌。

可是到了2009年3月底,市場預期分子的現金流量開始停止退步,這個時候超低的折現息,就會產生效果,於是道瓊由6500點一直漲到年底的10428點,超低的聯準會利率終於產生效果,不過慢的兩季財發酵。

同樣了聯準會的持續升息也會對股市有負面的影響,問題是在什麼時候,升息的六個月後,一年後,還是兩年後呢?如果你很怕,現在就可以出場了。

但是我想請問你,你覺得未來一年的企業獲利會提高還是降低?提高的幅度會不會大於升息的幅度?這個才是進出場的依據。

上週美國經濟指標公佈的很少:

1. 在不動產方面,由於30年房貸利率回到5%以上,所以MBA指數跌破600點到了595.8,Case-Shiller 房價指數顯示,美國10月份20大城市房價持平。不動產方面的指標並沒有令人興奮的數據出現。

2. 在就業市場方面,由於初次申請失業救濟人數意外下滑,到了43萬2千人,海可能12月份的就業報告會有不錯的數據出現,但是投資人卻獲利了結,以聯準會將會升息為由,讓12月31日的美股收黑。

3. 在消費面,一開始公佈聖誕節前買氣較去年為佳,而且conference board公佈的消費者信心由11月的50.6上升至12月的52.9。同時消費者期望指數也由11月的70.3升至12月的75.6,這兩個數據反映消費者對未來的樂觀。

全站熱搜

留言列表

留言列表